Fed hält still, aber rechnet bis zum Jahresende mit einer weiteren Zinserhöhung

Nach der Zinserhöhung im Juli hat die Fed dieses Mal die Leitzinsbandbreite erwartungsgemäss bei 5,25% bis 5,50% belassen – auf dem höchsten Niveau seit 2001. Im Rahmen der Pressekonferenz stellte Notenbankpräsident Jerome Powell klar, dass es sich bei diesem Stillhalten um ein Abwarten handelt. Dank der kräftigen geldpolitischen Straffungen zu Beginn des Zinserhöhungszyklus könne die Fed nun langsamer vorgehen. Die künftig eingehenden Daten würden zeigen, ob die Geldpolitik inzwischen ein genügend restriktives Niveau erreicht hat, oder ob eine erneute Leitzinserhöhung nötig ist. Wie die Dots erkennen lassen – die Leitzinsprognosen der 19 FOMC-Mitglieder zum Ende dieses und der kommenden Jahre – sieht die Mehrheit der Währungshüter Letzteres unverändert als wahrscheinlich an: Zwölf rechnen bis Jahresende mit einem zusätzlichen 25-Bp-Schritt, während sieben von keiner weiteren Anhebung ausgehen.

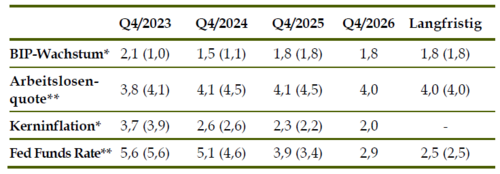

Makroprognosen der Fed vom 20. September 2023

Quellen: Federal Reserve; * in % gegenüber Vorjahr; ** in %; in Klammern Prognosen vom Juni 2023

Wachstumsausblick hat sich in den Augen der Fed merklich aufgehellt

Dass die Fed eine nochmalige geldpolitische Straffung für möglich hält, war im Vorfeld der FOMC-Sitzung zu erwarten gewesen. Im Gegensatz dazu beinhalten die Anpassungen der Makroprognosen und der Dots im kommenden Jahr einige falkenhafte Überraschungen. So geht der Median nun für 2024 nur noch von Leitzinssenkungen im Umfang von 50 Bp statt von 100 Bp aus. Powell begründete diese Anpassung damit, dass sich die Wirtschaft zuletzt deutlich robuster gezeigt hat. Diese erfreuliche Entwicklung schreiben die Währungshüter fort. Sie hoben die Wachstumsprognose für dieses und das nächste Jahr merklich an – demnach soll das Expansionstempo kaum noch unter die inflationsneutrale Potenzialrate von 1,8% sinken. Im Einklang damit rechnen die Notenbanker mit einem nur noch marginalen Anstieg der Arbeitslosenquote (ausgehend von aktuell 3,8% auf 4,1%, vgl. Tabelle links). Mithin soll es weder zu einem Hard Landing, noch zu einem Soft Landing kommen, sondern genau genommen zu gar keinem »Landing«.

Idealszenario der Fed nach unserer Einschätzung sehr unwahrscheinlich

Alles in allem spiegeln die neuen Makroprognosen der Fed ein Idealszenario wider. In unseren Augen wäre solch eine Entwicklung allerdings zu schön, um wahr zu sein. Wenn die Wirtschaft tatsächlich kaum an Fahrt verlieren würde, dürfte der Inflationsdruck nicht nachhaltig nachlassen, sondern sollte angesichts der weiterhin niedrigen Arbeitslosenquote eher wieder zunehmen. Das würde aber erneute Zinserhöhungen erforderlich machen und nicht Zinssenkungen, wie von der Fed unterstellt. Abgesehen von diesem Widerspruch halten wir ein anhaltend robustes Wirtschaftswachstum für sehr unwahrscheinlich. Vielmehr sehen wir gute Gründe dafür, dass die stärkste geldpolitische Straffung seit vier Jahrzehnten zeitverzögert die Konsum- und Investitionsnachfrage deutlich bremst und schliesslich zu BIP-Rückgängen und einer Rezession führen wird. Die Fed dürfte demzufolge – entgegen ihrer aktuellen Ankündigung – darauf zügig mit umfangreichen Zinssenkungen reagieren. Wir rechnen in unserem Basisszenario ab dem Frühjahr kommenden Jahres mit mindestens drei 50-Bp-Schritten in Folge.